Calcular o ICMS Substituição Tributária (ICMS ST) e o Diferencial de Alíquotas (DIFAL) pode ser uma tarefa desafiadora. Compreender esses conceitos é crucial para garantir a conformidade fiscal da sua empresa e evitar penalidades. Neste artigo, vamos desmistificar esses cálculos e fornecer as informações essenciais que você precisa para realizar esses processos de forma correta e eficiente.

O que é o ICMS – ST?

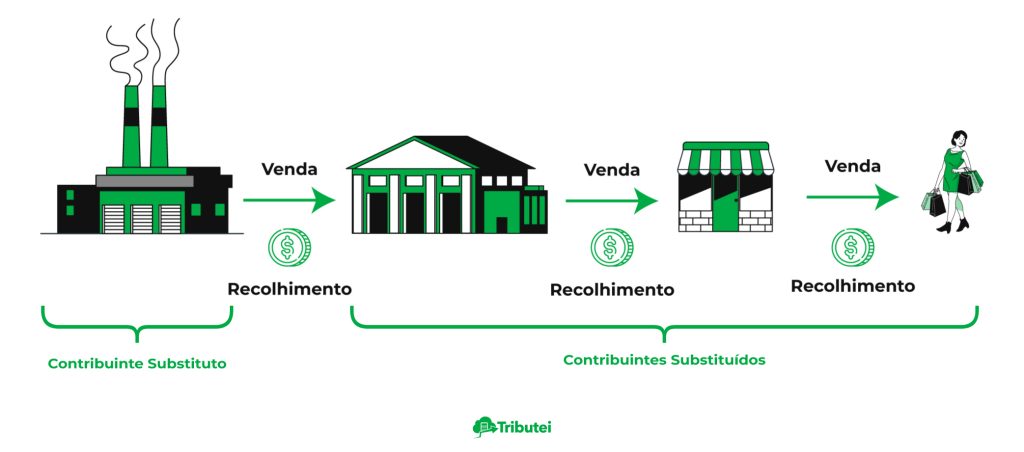

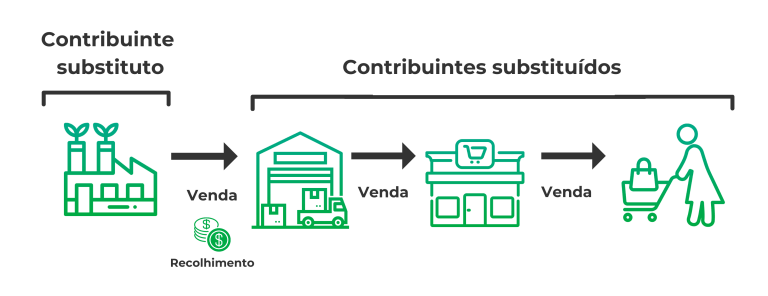

ICMS-ST é a sigla para Imposto sobre Circulação de Mercadorias e Serviços com Substituição Tributária. A Substituição Tributária é um regime onde a responsabilidade pelo recolhimento do imposto é atribuída a um único contribuinte, geralmente o fabricante ou importador, que deverá antecipar o pagamento do ICMS devido nas operações subsequentes até o consumidor final.

Como funciona a Substituição Tributária?

Como alguns produtos podem passar por várias operações na cadeia de circulação, podendo envolver várias empresas nesse fluxo, cada uma delas precisaria pagar os tributos relacionados a esse produto. Dessa forma, para evitar que um mesmo tributo seja arrecadado várias vezes, apenas um contribuinte arrecada o valor total e, posteriormente, repassa para o governo.

Esse valor é calculado a partir de uma base de cálculo definida pelo governo estadual, e é considerado definitivo. Somente quando o gerador consumido não se realiza, pode-se pedir a restituição do valor.

Além disso, é fundamental saber que existem vários tipos de Substituição Tributária. No entanto, em resumo, diferenciam-se pela etapa em que o tributo é pago. Sendo eles:

- Substituição Tributária para frente;

- Substituição Tributária para trás;

- Substituição Tributária Concomitante.

Além disso, é importante ressaltar quais informações são necessárias e que impactam a assertividade do cálculo do ICMS ST, como:

- Analisar se o produto é sujeito a ICMS-ST: A UF de destino define a lista de produtos que são sujeitos ao recolhimento da Substituição Tributária do ICMS. Para identificar, será necessário analisar o Regulamento de ICMS (RICMS) da UF de destino, a NCM, CEST, descrição do produto e segmento. Para entender mais, leia este artigo.

- Analisar convênios e protocolos entre estados para o produto: Essa análise irá definir a responsabilidade de quem deverá calcular e recolher o imposto.

- Analisar se o produto é sujeito ao Fundo de Combate à Pobreza (FCP): A UF de destino define quais produtos estão sujeitos ao FCP.

- Margem de Valor Agregado (MVA): É um percentual aplicado sobre o valor da mercadoria para calcular a base de cálculo do ICMS ST. Ele reflete uma estimativa de valor agregado ao longo da cadeia de comercialização. A depender da operação, será necessário fazer o ajuste da MVA.

- Base de Cálculo: A UF de destino define como a base de cálculo é calculada. Pode haver variação entre UFs.

- Alíquota interna: É a alíquota do ICMS da UF de destino para o produto.

- Alíquota interestadual: É a alíquota de ICMS do estado de origem da mercadoria, podendo ser 4% (produtos importados), 7% ou 12%.

- Analisar se a operação ou produto possui benefício fiscal: Os benefícios fiscais são tratamentos diferenciados da legislação padrão da UF para determinados produtos ou tipos de operações, como isenção e redução de base de cálculo.

É importante ressaltar que todas essas informações são levantadas para calcular um produto de uma nota fiscal.

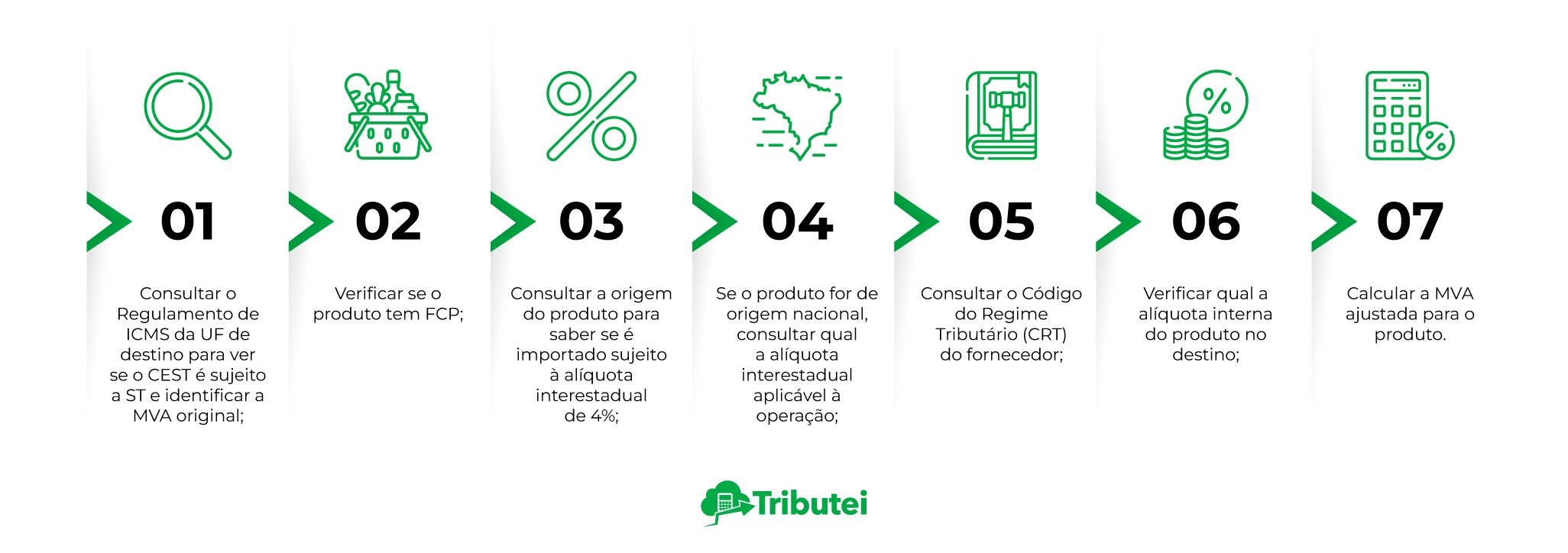

Passo a Passo para Calcular o ICMS ST:

Para calcular o ICMS ST, você precisa:

O que é Diferencial de Alíquotas (DIFAL) ?

DIFAL é a sigla para Diferencial de Alíquotas. Esse imposto é aplicado em operações interestaduais para garantir a distribuição justa do ICMS entre os estados de origem e destino das mercadorias.

Como funciona o DIFAL?

O DIFAL, relaciona-se a operações comerciais entre estados distintos. Quando uma empresa de um estado realiza uma venda para outra em um estado diferente, pode ocorrer uma diferença nas alíquotas de ICMS entre esses estados. O DIFAL existe para compensar essa diferença.

Já para as operações para consumidor final, você precisará calcular o DIFAL, sendo necessário levantar as seguinte informações para calcular corretamente:

- Analisar se a venda é para contribuinte ou não contribuinte do ICMS: O tipo de perfil da empresa determinará a modalidade de DIFAL, se é contribuinte ou não contribuinte.

- Fórmula de cálculo: A fórmula será definida pelo RICMS da UF de destino, podendo ser por Base Dupla ou por Base única.

- Alíquota interna: É a alíquota do ICMS da UF de destino para o produto.

- Alíquota interestadual: É a alíquota de ICMS do estado de origem da mercadoria, podendo ser 4% (produtos importados), 7% ou 12%.

- Analisar se o produto é sujeito ao Fundo de Combate à Pobreza (FCP): A UF de destino define quais produtos estão sujeitos ao FCP.

- Analisar se a operação ou produto possui benefício fiscal: Os benefícios fiscais são tratamentos diferenciados da legislação padrão da UF para determinados produtos ou tipos de operações, como isenção e redução de base de cálculo.

Passo a Passo para Calcular o DIFAL:

Ferramentas para Automatizar os Cálculos

Para simplificar esses cálculos complexos, a Tributei oferece soluções automatizadas que:

– Calculam automaticamente o ICMS ST e DIFAL.

– Geram guias de pagamento.

– Automatizam pagamentos por remessa.

– Geram relatórios detalhados.

– Auditam notas fiscais antigas e futuras….

Conclusão

Compreender e calcular corretamente o ICMS ST e DIFAL é essencial para a conformidade fiscal e a saúde financeira da sua empresa. Utilizando as ferramentas da Tributei, você pode automatizar esses processos, garantindo precisão e eficiência, economizando tempo e evitando erros. Experimente nossas soluções e veja como podemos simplificar sua gestão fiscal.

Se você gostou deste conteúdo e deseja receber mais informações e dicas valiosas, inscreva-se no nosso blog e acompanhe nossas redes sociais. Estamos aqui para ajudar você a navegar pelas complexidades fiscais com confiança e segurança.

DIFALICMSicms-stMVA